Der Multiparadigmenwechsel wird erkennbar – Teil VIII: Systemische Crashanalyse und -prognose

Nach einer mehrmonatigen Pause (seit Oktober 2018), in welcher ich mich der Fortentwicklung des Systemischen Wissenschaftsansatzes widmete, möchte ich heute, in meinem aktuellen Newsletter, die Möglichkeit nutzen, den geschätzten Leserinnen und Lesern die Methodik Systemischer Wissenschaft an einem praktischen Fallbeispiel zu demonstrieren.

In der Systemischen Wissenschaft wird nicht das Nullsummenspiel zwischen „wahr“ und „falsch“ betrieben (nach dem Motto: „Es kann nur einer recht haben.“). Es wird auch nicht versucht eine, wie auch immer definierte, „Realität“ modellhaft einzufangen um sie so berechen- und planbar zu machen. Systemische Wissenschaft befasst sich vielmehr mit dem Erwerb, der Modifikation (Formulierung), Speicherung und Weitergabe von „Wissen“ in einem psychosozialen Kontext. Das bedeutet zunächst, dass wir uns darüber klar werden müssen, dass unterschiedliche Individuen sehr verschiedene Kriterien für „Wahrheit“ oder „Realität“ besitzen, weshalb die „Jagd nach der universellen Wahrheit“ als ein illusionäres, nie erreichbares Ziel gar nicht erst verfolgt wird. In vielen Wissenschaftsbereichen wurden, nachdem diese Zusammenhänge sehr wohl erkannt worden waren, radikale Modellvereinfachungen vereinbart, und somit „konsensuale Wirklichkeiten“ konstruiert, um sich im Kreise der Forscher auf ein Minimum von „empirischer Wirklichkeit“ einigen zu können. So stellt etwa der in den Naturwissenschaften verfolgte Grundsatz der „Reproduzierbarkeit“ den Versuch dar, „Objektivität“ zu erzeugen, wenngleich die Wahrnehmung der Wissenschaftler selbst stets subjektiv ist und bleiben wird – Objekte besitzen eben keine Wahrnehmung. Dass aber z.B. die Herstellung spezieller Legierungen mit außergewöhnlichen Eigenschaften (z.B. die messbare Reduktion der Gravitation) einen einzelnen Forscher viele Jahre an Experimenten mit unterschiedlichsten Materialkombinationen gekostet hat und daher seine Kollegen solche Ergebnisse nicht (in kürzerer Zeit) nachvollziehen können, zeigt, dass dieser Grundsatz unseren Erkenntnismöglichkeiten in der Praxis sehr enge Grenzen setzt.

Aber nicht nur unsere fünf natürlichen (elektromagnetischen) Sinne stellen bereits eine Wahrnehmungsverzerrung dar. Viel tückischer sind unbewusste Glaubenssätze, die uns vielfach zu Modellkonstruktionen verleiten, deren „Alternativlosigkeit“ (weil sie eben auf zu engen, einer sozialen Tradition geschuldeten Prämissen basieren) uns dann mitunter fatale Entscheidungen (wie z.B. Ressourcenkriege wegen vermeintlicher „Knappheit“ zu führen) treffen lassen.

Systemische Wissenschaft versucht daher den kommunikativen Prozess der „Co-Konstruktion von Wissen“ zu hinterfragen und die hierbei zugrundeliegenden Prämissen und (auch unbewusst!) eingesetzten Glaubenssysteme zu dokumentieren. Hierbei stellt die Erkundung und Dokumentation der jeweiligen Interessenslagen den natürlichen Ausgangspunkt dar. Jede TeilnehmerIn an einer geistigen Co-Konstruktion (der Erstellung einer technischen Konstruktion, der Ausarbeitung von Gesetzen, aber auch der Anwendung vorgegebener Regeln im Wege einer subjektiven Interpretation) wie auch der gedanklichen Analyse von Systemen geht ganz selbstverständlich, in vielen Fällen sogar großteils unbewusst, von bestimmten Interessenslagen aus, die, v.a. weil sie zumeist nicht explizit ausgesprochen werden, erst dann erkannt bzw. erkundet werden müssen, wenn es durch dieses traditionelle Verbergen zu einem unüberwindbaren Interessenskonflikt kommt. Wie relevant und brisant diese Zusammenhänge v.a. auch in den Naturwissenschaften sind wird man sofort verstehen, wenn man das Büchlein „Auch die Wissenschaft spricht nur in Gleichnissen“ von Hans-Peter Dürr gelesen hat. Auch die Mathematisierung der Wissenschaften ändert nichts daran, dass es sich auch bei Algorithmen schlicht um „Befehle“ (= Anordnungen in einer bestimmten Formalsprache) handelt. Auch diese dienen aber letztlich bestimmten Interessen, wobei diese, da die Mathematik der Mehrdimensionalität unserer menschlichen Gefühle entkleidet ist, in diesen formalen Gebilden mehr dargestellt werden können. Sehr schön erklärt diesen Zusammenhang diese Kurzanimation der Royal Society of Arts:

Wagen wir also nun ein praktisches Experiment. Befassen wir uns als Systemische Wissenschafter mit den Aussagen im Rahmen einer YouTube-Video-Dokumentation, welche seit 01.01.2019 Klickrekorde erzielt: „Mega-Finanzcrash ante portas (01.01.2019)“ (Dauer: 2:01:02)

DOKU: MEGA-FINANZCRASH ANTE PORTAS

Zur Eröffnung wird der Begriff des „schwarzen Schwans“ verwendet, ein Synonym für besonders seltene Ereignisse, das erstmals von Nassim Nicholas Taleb, einem „philosophischen Essayisten und Forscher“, der aus einer berühmten libanesischen Familie stammt und nach einschlägigen Studien auch selbst längere Zeit als Börsenhändler tätig war, in den finanzwirtschaftlichen Kontext eingeführt wurde. Aus dieser Zeit stammten seine Erfahrungen, die er in dem Buch “Der Schwarze Schwan: Die Macht höchst unwahrscheinlicher Ereignisse“, 2. Auflage, August 2018 verdichtet und publiziert hat. Er befasst sich also mit „wahrscheinlichen und unwahrscheinlichen Ereignissen aus Sicht der Statistik“, d.h. unter der Prämisse eines zufälligen Verlaufs von Börsenereignissen.

Wenn wir uns nun aber mit dem Phänomen „Finanz-Crash“ befassen, so wird sofort ersichtlich, dass es sich bei solchen Ereignissen nicht um „zufällige“ bzw. „nicht vorhersehbare“ handelt, sondern, dass hier stets eine Gruppe von Insidern ihre Informationsasymmetrie dazu nutzte als Minderheit einen Profit auf Kosten der Mehrheit der Marktteilnehmer zu lukrieren (siehe etwa den Film „Der schwarze Freitag“ oder das Werk „When Genius Failed“ von Roger Lowenstein.

Es ergeben sich daher völlig konträre Analysen und Schlussfolgerungen, abhängig davon, ob wir, wie die „State of Art Economics“, von Zufalls- oder geplanten, gesteuerten Ereignissen (wie die unabhängigen Historiker und ehemaligen Involvierten in diese Machenschaften selbst) ausgehen. Wenn wir zudem auch unsere Erkenntnis, dass „Giralgeld“ (also Buchgeld auf Bankkonten) einerseits innerlich wertlos ist, da es sich nur um eine Folge von Nullen und Einsen im Datenspeicher eines Bankcomputers handelt, andererseits aber formal „im Eigentum der Bank“ stehen – zugleich aber für die Bank eine Bilanzverbindlichkeit darstellen! – dann können wir nun die wichtigsten Aussagen der Vortragenden der obgenannten YouTube-Dokumentation einer Systemischen Analyse unterziehen.

Systemische Analyse

Ich werde nun nachfolgend die wichtigsten Aussagen einer Systemischen Analyse unterziehen, d.h. ich werde versuchen die Interpretationsmöglichkeiten dieser Aussagen in Abhängigkeit von jeweils unterschiedlichen Prämissen und Glaubenssätzen aufzuzeigen. Beginnen möchte ich zuvor aber beispielhaft mit einer eigenen Aussage, die ich 2011 in einem Interview verlauten ließ, nämlich dass meiner Meinung nach „der Euro noch 2012 verschwinden wird.“ Viele meiner Freunde und Fans haben mir diese Aussage danach angekreidet und empfanden es als „taktisch ungeschickt“, da ja, ihrer Meinung nach, auch 2013 und in den Folgejahren „der Euro noch vorhanden“ wäre.

Für mich hingegen existiert entweder ein „gesetzliches Zahlungsmittel“ oder „gar kein Zahlungsmittel“. Ungesetzliche Zahlungsmittel sind für mich rechtlich und wirtschaftlich nicht relevant (nicht existent), weshalb ich ja auch gewisse Probleme mit Kryptowährungen habe bzw. deren Probleme offen aufzeige. Wenn wir nun aber sehen, dass einerseits das bundesdeutsche Finanzmarktstabilisierungsgesetz gegen das deutsche Grundgesetz verstieß (ein Steuerbetrag in doppelter Höhe wie der deutsche Bundeshaushalt wurde vorbei am Parlament ohne jede Kontrolle und Transparenz von Politikern an Banken „verschoben“, siehe etwa hier und andererseits die Einrichtung des ESM (Europäischer Stabilitätsmechanismus) ganz offensichtlich gegen die Nichtbeistandsklausel und damit den Vertrag von Lissabon verstößt, dann wird auch ersichtlich, dass es sich beim Euro selbst nach diesen Verstößen gegen höchste Rechtsnormen nicht mehr um ein „gesetzliches“ (iS. von „gesetzeskonformes“) Zahlungsmittel handeln kann. Im Rahmen kurz(lebig)er Interviews verbleibt natürlich nie ausreichend Zeit, solche tieferen Zusammenhänge auszuleuchten und genau dort setzen dann auch jene an, die durch „andere Interpretationen“ von Aussagen die Öffentlichkeit manipulieren. Nun aber zur Dokumentation und den darin enthaltenen Aussagen.

02:44

Der Vergleich des “Kollaps der Großbank Lehman Brothers in New York” mit dem “Crash von 1929, der damals in die große Depression geführt hat…”.

Wie wir bereits wissen, siehe meinen letzten Newsletter VII 2018/10 handelte es sich bei der „Lehman-Pleite“ um ein gezieltes Manöver der Bankenlobby um Panik im Kreise der Politik (Regierungen) und der Regulierer (International Accounting Standards Board, IASB) zu erzeugen, um einerseits zur „Bankenrettung“ auf Steuergelder zurückgreifen zu können und andererseits – exklusiv für Banken! – „notleidende“ Wertpapiere nicht mehr bilanziell abwerten zu müssen (siehe).

Je nach Vorwissen des Betrachters kann man in dieser Aussage also entweder eine Warnung vor einer diffusen (weil als Ergebnis eines Zufallsprozesses nicht eindeutig vorhersehbaren) Crash-Gefahr oder aber vor einem abermaligen Missbrauch der Gesetzgebung und damit des Geldsystems im Interesse einer Minderheit zum Schaden einer Mehrheit (mit evtl. sogar verbundener Kriegsgefahr, falls die Aufdeckung dieser Malversationen drohen sollte) gesehen werden.

- Das Geldsystem hat sich aus sich selbst heraus wieder erholt…

- … das System war 2008 klinisch tot und musste wiederbelebt werden…

- … Regierungen als Notärzte…

- … größte Umverteilung von unten nach oben in der Menschheitsgeschichte…

- … Zentralbanken schaffen Geldmengen und senken Zinssätze

Zunächst scheint es sich bei den ersten beiden Aussagen um einen offenen Widerspruch zu handeln. Wie sollte auch ein „Geldsystem“ sich „aus sich selbst heraus erholen“ können? Die Analogie zum lebenden Organismus, der von „Notärzten wiederbelebt“ werden musste, ist ebenfalls nicht hilfreich. Regierungen haben den ersten Raubzug (der „Schuldgeldschöpfung auf den Girokonten“ der privaten Geschäftsbanken) betraglich verdoppelt, indem für diese (rein buchtechnischen, also fiktiven!) „Schulden“ danach ein Steuerraub begangen wurde – zur „Begleichung der Bankschulden“. Da wir ja inzwischen wissen, dass es sich bei Giralgeld immer um Bankschulden handelt, ist auch nicht verstehbar, wieso diese Giralgeldmenge danach mittels bereits geschöpften Steuergeldes wieder „vernichtet“ („zurückgezahlt“) werden sollte. Dies leitet lediglich eine Deflation (Verringerung der Geldmenge) bei gleichzeitiger Vermögensmehrung in den Händen der Bankeigentümer ein. Eine „Umverteilung von unten nach oben“ findet jedoch, streng genommen, erst dann statt, wenn der Staat die Steuerschulden exekutiert bzw. die Leistungen, die mit den geraubten Steuergeldern hätten finanziert werden sollen, der Öffentlichkeit dann „schuldig bleibt“ bzw. diese verweigert (mangels „budgetärer Deckung“ = Austeritätspolitik). Die größten Geldmengen werden von den privaten Geschäftsbanken, nicht von den Zentralbanken, geschöpft. Zinssätze werden ebenfalls nicht von einer Institution (Zentralbank) sondern von den Mitgliedern des Zinsausschusses der EZB (z.B.) festgesetzt. Dabei handelt es sich um konkrete Menschen, welche konkrete Interessen konkreter Auftraggeber vertreten. Ein „Generalangriff auf anonyme Institutionen“ (die Zentralbank, der Staat, die Banken, die Politik etc.) ist kontraproduktiv, führt zum Gefühl der Hilflosigkeit und allgemein zu einem Zustand der Verwirrung anstatt Transparenz und Offenlegung von Individual- und Gruppeninteressen.

Prof. Dr. Hans-Werner Sinn – 21:50

“… mit einem Thema, das uns alle belastet: Zinsen, … ich krieg nix mehr auf mein’ Sparbüchle…”

Hier wird einseitig mit Sparzinsen argumentiert, während Kreditzinsen, also Zinsbelastungen, ja üblicherweise Fixzinssätze sind, somit nicht einem „Zinstrend“ unterliegen. Dass hier die Bevölkerung ganz einfach eine Einseitigkeit (sinkende Sparzinsen bei immer gleich hohen oder sogar steigenden Kreditzinsen) resignierend akzeptiert hat, fällt uns offensichtlich nicht einmal mehr auf. Diese Argumentation kann nur dann verwendet werden, wenn der Redner erwartet vor einem Publikum vorzutragen, das überwiegend aus Sparern besteht.

- 23:00 “… real negative Zinsen (bei 1-2% Inflation)…”

- 24:50 “… Marktzinsen können sich die Staaten nicht leisten…”

- 25:50 “… nach 10 Jahren Planwirtschaft zur Marktwirtschaft zurückkehren…”

- 26:50 “… es wird keine markanten Zinserhöhungen mehr geben können… sonst sind die Länder in Südeuropa sofort bankrott…”

- 27:10 “Das System ist nicht gesund…”

Dass Sparer real bereits Verluste erleiden ist heute ebenso klar erkennbar, wie der Umstand, dass auch Kreditnehmer stets Verlierer sind. Wie im Casino, so gilt auch heute noch der Leitsatz: Nur die Bank gewinnt immer. Wobei auch das nicht ganz der Realität entspricht, denn „die Bank“ als bilanzierende Einheit, weist in der Tat ja (bilanzielle!) Verluste auf, während ihre „Schulden“ als „Giralgeld“ seinen Weg zu den Bankeigentümern, ihren Familien und Freunden findet.

Leider wird, wie immer in solchen Vorträgen, nicht erklärt, was ein „Marktzinssatz“ überhaupt sein soll und wie er zustande kommt. Zinssätze werden und wurden immer von Individuen und Gruppen festgesetzt, ihrem eigenen oder einem fremden Interesse folgend. Ein „Markt“ steht hier nur stellvertretend für „die unsichtbare Hand“, ein Platzhalter, der ideologisch die Interessensgruppen, die von den Zinsasymmetrien profitieren, verstecken soll. Aus diesen Gründen gab es noch nie eine „ungeplante Marktwirtschaft“. Jeder internationale Konzern ist heute eine weitaus exaktere Planwirtschaft, jedes Finanzministerium besteht fast ausschließlich aus rigiden Plänen, welche die sowjetischen Fünfjahrespläne im Vergleich geradezu wie Spontanentscheidungen erscheinen lassen. Doch nicht nur die „Länder in Südeuropa“ sind im Falle einer Zinserhöhung „sofort bankrott“: ebenso die USA und die BRD, die meisten Konzerne und praktisch alle internationalen Banken!

Schade, dass noch kein Ökonom jemals beschrieben hat, wie ein „gesundes System“ aussehen könnte bzw. was überhaupt die relevanten „Gesundheitswerte des Systems“ sein sollten. Wir erkennen, dass sich „Ökonomie“, auf diese Art vorgetragen, im Kern in unhinterfragten Anthropomorphismen und pauschalen Verdachtsäußerungen („die Länder in Südeuropa“, „Planwirtschaft“ etc.) erschöpft. Weder das Zustandekommen von „Zinsentscheidungen“ noch die Definition „Markt“ (nämlich die Erklärung der jeweils vorliegenden Marktform, bei Zinsentscheidungen regelmäßig ein Monopol!) werden hier definiert oder hinterfragt. Es wird Wissenschaftlichkeit dadurch vorgetäuscht, dass undefinierte Begriffe verbrämt mit akademischer Rhetorik vor einem fachlich ungebildeten Publikum ausgebreitet werden. Die „ökonomische Fachsprache“ erinnert in dieser Verwendung fatal an das mittelalterliche Kirchenlatein.

Prof. Max Otte: 28:50 … rügt die Geldmengenpolitik von Mario Draghi, vergisst aber zu erwähnen, dass selbst Ben Bernanke den Einsatz des sogenannten „Helicopter Money“ (ein Begriff der selbst wieder auf Milton Friedman zurückgeht) wärmstens empfohlen hat. Max Otte zählt zu den berühmtesten „Crash-Propheten“ des deutschen Sprachraums. Es existieren, leider, Geschäftsmodelle, die aus der Verunsicherung und steigenden Angst in der Bevölkerung, durch Verkauf von Edelmetallen oder anderen sogenannten „sicheren Anlagen“ bzw. den Verkauf von Büchern und Beratungsleistungen, Profit schlagen. Versuchen wir herauszufinden, ob es einzelnen Anlegern z.B. 1929 (kurz vor dem WKG II) gelungen sein mag, durch „intelligente Anlagestrategien“ dem Crash und dem Verlust ihres Vermögens zu entgehen, so stoßen wir auf das Goldverbot sowohl in den USA 1933 als auch in der Weimarer Republik sowie den Zusammenbruch des Aktienmarktes. Wirklichen Profit konnten daraus wohl nur jene schlagen, welche diese Ereignisse tatsächlich ausgelöst haben. Sie haben jedoch ihre Spuren unter den Trümmern des WKG II begraben.

Marc Friedrich & Matthias Weik – 35:20

“Es ist nicht die Frage, ob ein Crash kommt, … nur die Frage wann!”

Da sowohl die Geldmenge als auch deren Wirkung (gelangt in die Realwirtschaft und erzeugt dort Inflation oder verbleibt „in den Derivaten“ und wirkt damit eher deflatorisch) gesteuert wird, ist nicht ersichtlich, weshalb eine gezielt losgetretene Hyperinflation mit Börsencrash und anschließendem Weltkrieg nun bereits zum dritten Mal inszeniert werden sollte. Eine wissenschaftliche Grundlage für die naturgesetzliche Notwendigkeit des Eintritts eines Crash-Szenarios bleiben uns die beiden Autoren leider schuldig. Die sogenannten „Krisen“ wurden in der Vergangenheit als Exit-Szenario von Massenbetrügereien durch Ausnutzung bestimmter, der Öffentlichkeit nicht bekannter Merkmale des verzinsten Schuldgeldsystems bewusst eingeleitet und herbeigeführt. Da diese gezielte Instrumentalisierung heute aber bereits in einer breiteren Öffentlichkeit bekannt ist und zudem auch die tatsächlichen Auftraggeber (egal hinter wie vielen „Vorhängen“ sie verborgen sind) sehr schnell identifiziert werden können, ist davon auszugehen, dass kein Interesse mehr daran besteht, abermals bewusst diese Schuld auf sich zu laden.

Skeptisch stimmt mich persönlich jedenfalls, dass scheinbar auch diese beiden Autoren zu der Gruppe der „Crash-Propheten mit finanziellen Interessen“ zählen. Als Indiz dafür werte ich, dass sie in öffentlichen Auftritten kaum Lösungen für das Publikum bekanntgeben (welche dann ja auch gratis auf YouTube und anderen Internet-Plattformen verfügbar wären), sondern zumeist bloß auf ihre „beraterischen Fähigkeiten“ verweisen, somit auf eine „Wissensverknappung zur Honorarsteigerung“.

- “Bei steigender Verschuldung Flucht der Anleger von den Aktien in die Staatsanleihen…”

- “Die Zentralbanken haben die Staatsanleihen gekauft…”

Die Verschuldung betrifft aktuell sowohl die Nationalstaaten als auch die Privatkonzerne und ebenso die Banken. Der hauptsächliche Grund, weshalb in diesem Szenario die Anleger „in die Staatsanleihen“ flüchten sollten, kann darin gesehen werden, dass erpressbare oder korrupte Politiker Steuergelder für eine „Rückzahlung von Schulden“ missbrauchen, welche bilanzrechtlich überhaupt nie entstanden waren (Stichwort „Kreditvergabe als Schuldscheintausch“). Solange Politiker in dieser Weise manipulierbar sind, sind Staatsanleihen tatsächlich „attraktiver“ als Aktien, zumal die Blasen in den international geschönten Konzernbilanzen ebenfalls jederzeit platzen können.

Wird hier vom Referenten wiederum eine Naturgesetzlichkeit zwischen „Verschuldung“ und „Flucht in die Staatsanleihen“ unterstellt? Die Zentralbanken kauften nicht nur Staatsanleihen, sondern, in letzter Zeit, vor allem auch Aktien! Alle Wertpapiere werden wahrscheinlich (als Folge des Zusammenbruchs des Glaubenssystems, das wir heute „innerer Wert“ nennen) sehr schnell ihren „Marktwert einbüßen“. Die führenden Angestellten der dafür zuständigen Institutionen („Zentralbanken“) sorgen daher zurzeit dafür, dass das Vermögen der bisherigen Eigentümer dieser „Papiere“ (wenngleich nur „in Giralgeld“) gesichert wird.

Das Geschäftsmodell von Hrn. Wolff ist mir nicht näher bekannt. Ganz bestimmt zählen seine Bücher (ebenfalls in der Kategorie „Crash-Prophetie“) inzwischen zu den Bestsellern und ihre Lektüre hat schon bei einigen meiner Gesprächspartner zu heftigen emotionalen Reaktionen (Stichwort „Zorn auf Politik und Banken“) geführt. Auch hier vermisse ich jedoch umsetzbare, allgemein verständliche Lösungsvorschläge. Die (Wieder-)Einführung von „Regulierungen und Gesetzen gegen Spekulation“ ist das Herbeisehnen eines historischen Zustandes, der im Interesse bestimmter, mächtiger Gruppen eben genau in diese heute von den „Crash-Propheten“ beklagte Richtung geführt hat. Genau aus diesem Grund halte ich die Idee einer „Revision der Finanzmärkte“ für kaum politisch durchsetzbar und auch nicht sinnvoll, denn nach einer kurzen „Machtprobe“ würden diese Reformen wahrscheinlich sofort wieder außer Kraft gesetzt bzw. rückgängig gemacht. Die Einnahme von Pro- und Kontra-Positionen innerhalb eines zu verändernden Systems führt zumeist nicht zu einer nachhaltigen Lösung sondern zu Zyklen mitunter auch gewalttätiger Machtkämpfe zwischen den jeweiligen Interessensgruppen. Ein besserer Weg scheint mir in der konsensualen (d.h. von allen Interessensgruppen gemeinsam getragenen) Veränderung der Grundannahmen (Prämissen) des jeweiligen Systems zu bestehen. Dies setzt aber voraus, dass die Problemlagen aller Interessensgruppen auch formuliert und akzeptiert werden, d.h. Interessen und Probleme offen ausgesprochen und in einer gemeinsamen Sprache kommuniziert werden können. Solange Scham, Schuldgefühle, vermutete Erwartungshaltungen, Ängste und andere sozialisierte Emotionen dies verhindern bzw. erschweren, wird es wohl kaum zu so einer offenen und wünschenswerten Kommunikation kommen. Genau aus diesem Grunde ist emotionale Kompetenz (i.S. eines achtsamen Umganges mit den eigenen Emotionen wie denen anderer) gerade heute von zentraler Bedeutung. Je mehr ein Redner in der Öffentlichkeit nun aber moralisiert und verurteilt, desto mehr erschwert bzw. verunmöglicht er genau diese Öffnung hin zu empathischer Kommunikation!

“2008 … das Platzen einer amerikanischen Immobilienblase… … mit dem Crash der Lehman Bank gab es dann internationale Verwerfungen…”

Banken können, durch ihre Giralgeldschöpfung in der Kreditvergabe, ganz gezielt in einzelnen Märkten (Immobilien, Rohstoffe, Aktien, …) „Blasen“ erzeugen, einfach, indem sie die Kreditvergabe ausweiten und damit für steigende Nachfrage und somit steigende Preise sorgen. Nachdem sie dann, zumeist gemeinsam mit befreundeten Anwälten, die entsprechenden (z.B. Immobilien-)Verwertungsgesellschaften gegründet haben, können sie, durch Fälligstellen der Kredite, diese „Blasen“ auch wieder „platzen“ lassen. Wenn die früheren Käufer plötzlich Liquiditätsprobleme bekommen, werden sie, notgetrieben, zu Verkäufern, damit sinken die Preise, die Immobilien können in den Zwangsversteigerungen von den Tochtergesellschaften der Banken billig erworben und im Zuge der nächsten künstlich erzeugten Preisplase wieder mit großem Gewinn verkauft werden. Dieser Mechanismus wird in den Lehrbüchern auch als „unsichtbare Hand“ bezeichnet – eine nicht näher beschriebene scheinbare Naturgesetzlichkeit als Deckmantel eines auf Informationsasymmetrie basierenden Geschäftsmodells zum Vorteil einer Minderheit und zum Nachteil der Mehrheit der Bevölkerung. Politikern und Ökonomen, die im bestehenden Dogma der Ökonomie sozialisiert und konditioniert wurden, erscheint dieser (in einer „Blackbox“ verborgene) Zusammenhang aber als „wissenschaftlich bewiesenes Naturgesetz“. Sie würden es daher niemals wagen, diese Abläufe zu hinterfragen oder gegen sie zu argumentieren. Sie verwenden ihn vielmehr – im Interesse ihres Landes, und damit, im globalen finanziellen Nullsummenspiel abermals zwingend weil systemisch, zum Nachteil anderer Nationen. Der Trick der sogenannten Subprime-Krise in den USA bestand, aus finanzpolitischer Sicht, einfach darin, eine Immobilienblase auf Kredit, mit all ihren positiven Wirkungen und Nebenwirkungen (Wohnungssuchende erhalten günstigen Wohnraum, Kreditverleiher können gut verdienen) im Inland aufzublasen, sie jedoch (durch die Bündelung der Kreditverträge und ihre Bewertung als AAA – Triple A – durch die Ratingagenturen!) danach im Ausland platzen zu lassen (siehe insb. die deutschen Landesbanken). In der Folge war jedoch dann die FED wiederum gezwungen, durch eigene „Geldschöpfung“, etliche der internationalen Großbanken „hinter den Kulissen“ (also durch die „unsichtbare Hand“) zu refinanzieren („to take the pressure from the Dollar market“), um einen Zusammenbruch des globalen Finanzsystems zu verhindern (siehe etwa).

Dirk Müller berät selbst Kunden bei ihren Anlagen und vertritt dabei den Standpunkt, dass Aktien die beste Anlageform wären. Er zählt damit ebenfalls zum Kreise der „professionellen Crash-Propheten“. Ich erinnere mich noch sehr gut an unsere gemeinsame Taxifahrt am Vormittag des nächsten Tages nach unserem Auftritt in der Beckmann-Show im Jahr 2011 (siehe). Ich habe mich damals ehrlich bemüht, ihn von meinen wissenschaftlichen Erkenntnissen des mangelnden Informationsnutzens der Bilanzen (siehe) bzw. auch ihrem offenen Missbrauch durch Manipulation zu überzeugen oder ihn zumindest dazu zu bewegen, sich mit diesen Zusammenhängen näher zu befassen. Dies ist mir leider überhaupt nicht gelungen. Die kognitive Dissonanz schützt die Geschäftsmodelle der „Crash-Propheten“ offensichtlich ebenso wirkungsvoll wie jene der Banker und Politiker.

- 43:20 “Unternehmen, die eigentlich pleite gehen sollten, werden durch Nullzins-Kredite künstlich am Leben erhalten… auch in den Kreditbüchern der Banken sammeln sich diese Zombie-Kredite an.”

- 46:40 “Die Zombie-Unternehmen werden bei der nächsten Zinserhöhung (Zinswende)

aus dem Markt ausscheiden.”- 50:30 “Wir haben ca. 40% Überkapazitäten in den USA… in den anderen Ländern ist

es ganz ähnlich…”- 51:50 “… das bedeutet eine globale Rezession, die größer ist als 2008,

… da müssen wir leider durch, da führt kein Weg dran vorbei…”

Es ist interessant, dass sich die meisten „Crash-Propheten“ zuvor ja darin einig waren, dass Zinserhöhungen überhaupt nicht möglich wären, da nicht nur Unternehmen sondern v.a. auch ganze Staaten („die südeuropäischen Länder“) und natürlich auch die meisten Banken dann sofort „zahlungsunfähig“ wären. Dennoch wird dieses in der Mehrheitsmeinung wohl unrealistische Szenario hier nun eingesetzt, um beim Publikum wieder Crash-Ängste zu schüren.

Dr. Markus Krall entwickelte die statistischen Stresstest-Modelle für die deutschen Banken und verwendete somit wissenschaftliche Methoden („Risikomodelle“) für deren Anwendung die Grundlagen nicht gegeben waren (keine bekannten und konstanten Verteilungen!). Dennoch wettert er im Vortrag lautstark, dass die meisten Banker sich mit diesen Methoden nicht auskennen würden, Methoden, die wissenschaftlich in diesem Kontext nachweislich nicht einmal relevant sind. Außerdem bewirbt er den ICO einer Blockchain-basierten Kryptowährungsplattform (siehe), sodass wir ihn wohl ebenfalls zu den profitorientierten „Crash-Propheten“ zählen müssen.

“Krieg mit Atomwaffen macht keinen Spaß, den gewinnt keiner. Die Amerikaner ziehen den Chinesen wirtschaftlich den Stecker, sie müssen nur die Zinsen anheben und die Zölle hochnehmen.”

Auch Dirk Müller übersieht offenbar, dass es sich bei den USA um eines der am höchsten verschuldeten Länder der Welt handelt. Eine globale Zinserhöhung träfe sie wohl noch wesentlich schlimmer als China, womit es sich bei der „Zinswaffe“ zurzeit um denselben Effekt wie bei Atomwaffen handelt: kollektive Selbstzerstörung. Ob die Unlogik dieser Annahmen im Rahmen der Bewerbung des eigenen Geschäftsmodells (Anlageberatung in Aktien) bewusst in Kauf genommen wird oder es sich hier abermals um kognitive Dissonanz handelt, kann ein außenstehender Beobachter nur schwer beurteilen.

“Ausfallwelle der Zombiekredite:

1. Keine Bankenrettung –> Deflationärer Schock, ungeordnete Euro-Auflösung –> Totalverlust des dt. Auslandsvermögens –> Neustart.

2. Europäische Bankenrettung –> Inflationärer Schock –> Entwertung der nominalen Vermögen –> Sowjetisierung.

3. Nationale Bankenrettung –> Halb-geordneter Euro-Exit –> Totalverlust des dt. Auslandsvermögens –> Neustart.”

Bei diesen, aus logischer Sicht gut gegliederten, drei Möglichkeiten, werden weder „Banken“ noch „Rettung“ hinterfragt. Es werden einfach scheinbar gut bekannte „reale Objekte“ mit einander kombiniert bzw. permutiert. Die Spielregel von „Angebot und Nachfrage“ wird ebenso unhinterfragt in die Szenarien eingebaut wie die Regeln von Inflation und Deflation. Eine grundlegende Veränderung von Strukturen und Institutionen wird in keiner Weise angedacht, daher sind diese vorgeschlagenen Szenarien systemerhaltend und nicht systemverändernd.

Eine aus systemischer Sicht tauglichere Lösungsmöglichkeit (im Sinne der Ermöglichung einer Win-Win-Situation für alle beteiligten Interessensgruppen) bietet ganz bestimmt der von mir vorgeschlagene Debt-/Equity-Swap (die „Bankenrettung ohne Steuergeld“, siehe hier). Auch die einfache „Ausbuchung“ von Schulden ist eine praktikable Möglichkeit, solange die Gläubiger dennoch (z.B. aus anderen Quellen) befriedigt werden können. Und nicht zuletzt ist auch die Geldschöpfung der National- und Zentralbanken dann für die Wirtschaft nützlich und nicht schädlich, wenn diesem Giralgeld „echte Werte“ (z.B. eine saubere Umwelt, nachhaltige Infrastruktur, eine gesunde und gebildete Bevölkerung und sozialer Friede) gegenüber stehen. Eine direkte Projektfinanzierung aus der „Zentralbanknotenpresse“ stellt u.U. sogar die einzige Möglichkeit dar, kurzfristig alle heute beochtbaren Missstände (Überschuldung, Umweltprobleme, schadhafte Infrastruktur, mangelnde Gesundheit und Bildung der Bevölkerung) zugleich zu beheben.

Prof. Dr. Hans-Werner Sinn – 1:40:20

“Es ergeben sich für Europa vier Optionen… die sind aber alle hässlich… … unsere Wissenschaft ist eine dismal science, sie stellt die Wirklichkeit dar und zeigt die therapeutischen Möglichkeiten mit allen Nebenwirkungen.”

Der geschulte Ökonom präsentiert uns hier wieder die persönliche Interpretation seiner „Wissenschaft“ – in Analogie zu einem Mediziner, der auf physikalisch-chemischer Grundlage einen Körper diagnostiziert und therapiert, also im Wunschbild eines Naturwissenschafters. Danach gäbe es eben nur vier Möglichkeiten, die „Naturgesetze der verborgenen Hand“ gestatteten keine weiteren:

“1. Einrichtung einer Transferunion

Die Länder des Nordens schicken jedes Jahr Geld in den Süden… weil sie nicht mehr wettbewerbsfähig sind… das mag Europa stabilisieren… das ist letztlich die Lösung von Macron… aber als Ökonom ist man skeptisch, erstens sind die Summen sehr groß… stemmen wir das, ist die Bevölkerung bereit, das Geld auf den Tisch zu legen… ich weiß es nicht.”

Hier wird nicht gesagt, wie das „Geld“, das jedes Jahr „in den Süden geschickt wird“ denn entstanden ist bzw. um welches „Geld“ es sich überhaupt handelt: sind es Container an Geldbündeln, die den Steuerzahlern direkt aus den Brieftaschen und Börsen genommen wurden, so stimmt der Verdacht des Ökonomen, wir können nicht sicher sein, ob „die Bevölkerung“ das Geld (die Scheine) „auf den Tisch legen wollen wird“. Handelt es sich hingegen um frisch geschöpftes Giralgeld (also die Verbindlichkeit einer Bank), so stellt sich zunächst die Frage, in welcher Bankbilanz hat das dann noch „Platz“ (hinsichtlich der Baseler Eigenkapital-Regeln) und woher kommen die realistisch bewerteten „Assets“, die Aktivposten, welche die Grundlage der Giralgeldschöpfung bieten müssen. Handelt es sich hingegen um Geld, das die National- oder Zentralbanken „schöpfen“, so kann es sich beim „Gegenposten“ durchaus um eine zukünftige Wirtschaftsleistung handeln (direkte Finanzierung der Staatsschuld aus der Notenpresse), die einzige notwendige Voraussetzung wären jedoch realistisch kalkulierte und umgesetzte Projekte, ohne Korruption und Preistreiberei. Nicht zuletzt könnte die „Staatsfinanzierung aus der Notenpresse“ in der Nationalbank auch als Eigenkapital gebucht werden (schuldenfreie Staatsfinanzierung), da die „Verschuldung der Notenbank per Geldschöpfung“ seit Abschaffung der Golddeckung inhaltlich sinnlos geworden ist, wie heute sogar schon ehemalige Bankdirektoren in ihren Publikationen öffentlich auszusprechen wagen (siehe den Artikel von Wolfgang Edelmüller: „Die verhinderten Möglichkeiten der Geldpolitik“). Nun zur zweiten Möglichkeit, welche das Wissenschaftsbild von Prof. Sinn uns zugesteht.

“2. Deflationieren

Der Weg die Preise zu senken ist ein schrecklicher, denn sie müssen ja auch die Löhne senken und sie müssen die Gewerkschaften niederknüppeln… das geht doch alles nicht, das führt zu gesellschaftlichem Aufstand… Was machen sie mit Leuten, die Kreditverträge haben… die Preise und Löhne sinken ja, die können die Kredite ja nicht mehr zurückzahlen… was machen sie mit Mietern, die langfristige Mietverträge haben… auch die kommen in Schwierigkeiten… “

Wer Preise senkt muss (automatisch?) auch die Löhne senken. In einer symmetrischen Tauschwirtschaft scheint es sich um ein Naturgesetz zu handeln, wenngleich schon hier z.B. durch Subventionen ein Ausgleich geschaffen werden könnte (wenngleich nicht als „öffentliche Schuld“!). So kommt man dann schon einmal, wenngleich zunächst nur in Gedanken und verbal, zur „naturgesetzlichen Notwendigkeit“ vom eigenen Gedankenmodell nachteilig Betroffene „niederknüppeln“ zu müssen, d.h. Gewalt einzusetzen. Die Frage nach jenen, die „Kredit- oder Mietverträge“ abgeschlossen hätten ist abermals eindeutig ideologisch geprägt: dass Kredit- oder Mietforderungen einfach ausfallen, vermindert oder aber öffentlich subventioniert werden können, passt offenbar nicht ins Weltbild, daher werden hier die „Schwächeren“ einfach durch eine scheinbare Naturgesetzlichkeit „zu unvermeidbaren Opfern erklärt“. Aussagen dieser Qualität von vermeintlichen Fachleuten rechtfertigen letztlich dann wieder Politiker darin, dem Großteil der Bevölkerung Unrecht und evtl. – im Falle von Widerstand – auch Gewalt anzutun. Betrachten wir nun auch noch die dritte „Möglichkeit“.

“3. Der Norden wird inflationiert

Der Süden hält sein Preisniveau und der Norden inflationiert… dann wird der Süden wieder wettbewerbsfähiger… die EZB versucht das… sie wünscht sich 2% Inflation, aber dadurch, dass in Deutschland 4% entstehen und in Italien 0%, wir brauchen ja ein Inflationsdifferential… das sehen wir noch nicht, die Inflation steigt wenn, dann in allen Ländern an… ist das rechtlich überhaupt

gedeckt, das Ziel der EZB ist ja Preisstabilität… “

Unterschiedliche Inflationssätze in verschiedenen Regionen eines einheitlichen Währungsraums sind schon im bestehenden ökonomischen Modell kaum umsetzbar. Insofern ist dieser Aussage auch aus systemischer Sicht (innerhalb des betrachteten Systems) zuzustimmen – es handelt sich aber genau genommen somit auch um gar keine „dritte Möglichkeit“. Was bleibt zuletzt?

“4. Austritt – und Abwertung

… die Schäuble-Lösung, … das wollte er für Griechenland… dann aber hat die hohe Politik nein gesagt, und sie bekamen ein Rettungspaket… jetzt haben sie bereits das vierte, man nennt das nicht das vierte, weil das nicht so gut aussieht…Abwertung ist eine schnelle Möglichkeit, denn die Verbraucher hören dann auf, Importe zu kaufen und wenden sich den heimischen Herstellern zu.”

Ein Austritt (aus dem Euro-Raum) würde wohl nur für kleinere, wirtschaftlich schwächere Länder „funktionieren“ (i.S. von „brächte den wirtschaftlich stärkeren Ländern geringere Schäden als ihnen selbst“). Größere Staaten (wie Italien, Frankreich oder Spanien) würden hingegen die verbleibende Euro-Zone so heftigen Turbulenzen unterwerfen, dass die Euro-Konstruktion an sich kaum noch aufrecht erhalten werden könnte. Die abschließende Einschätzung von Prof. Sinn:

“… das sind vier Möglichkeiten, es gibt leider keine fünfte…”

Das Glaubenssystem dieses bekannten Ökonomen gestattet es nicht, „Geld als Tauschmittel“, die „Regel von Angebot und Nachfrage“, „Geld mit Eigenwert“ oder „Geld als verzinste Schuld“ zu hinterfragen und sich vorzustellen, dass die menschliche Gesellschaft mit anderen Glaubenssätzen nachhaltiger und friedlicher kooperieren und florieren könnte. Seine persönliche Wirklichkeit besteht in der „Verkündung unangenehmer Wahrheiten“ (Ökonomie als „dismal science“), das Stellen von Prognosen basierend auf tradierten Verhaltensregeln die allein dadurch, dass sie in der menschlichen Geschichte kaum jemals ernsthaft und fundiert hinterfragt wurden, das (unsichtbare!) gesellschaftliche Machtgefüge errichtet und durch Jahrhunderte wenn nicht Jahrtausende bewahrt haben.

“Vor uns liegt eine historische Veränderung, die wir uns, mangels Erfahrung, so nicht vorstellen können. “

Dieser Ausspruch einnert an ein Zitat des dänischen Philosophen Søren Kierkgaard: „Das Leben kann nur rückwärts verstanden aber nur vorwärts gelebt werden.“ Insofern stellt es zugleich einen Gemeinplatz aber auch die stärkste Restriktion menschlichen Handelns überhaupt dar: die Zukunft ist unbekannt.

Eine Trost spendende Alternative kann jedoch in der auf offener, empathischer Kommunikation beruhenden Co-Konstruktion gesehen werden. Vielleicht ist es ja die Hauptfunktion menschlicher Sprache für unsere Spezies durch die gemeinsame Kommunikation und Kooperation eine unbekannte, bedrohliche Zukunft sicher und erstrebenswert zu gestalten.

Conclusio

Die Mehrzahl der in dieser Dokumentation präsentierten Referenten zählt zur Kategorie der „professionellen Crash-Propheten“, d.h. in bestimmten Disziplinen geschulte „Experten“, deren Geschäftsmodell v.a. davon profitiert, wenn ihre Zuhörerschaft in Angst und gefühlte Hilflosigkeit versetzt werden kann. Dann engagieren sie einige dieser Referenten (bzw. kaufen auf deren Anraten hin bestimmte Anlageprodukte). Sollte sich diese Entscheidung später einmal für diese Kunden jedoch als wirtschaftlich nachteilig erweisen… so kann man sich jederzeit auf die „höhere Gewalt“ berufen, da ja eine „historische Veränderung vor uns liegt, die wir uns, mangels Erfahrung, so nicht vorstellen können.“ Da auch Juristen und Ökonomen diese einfache Wahrheit, zumal „in Zeiten wie diesen“, jederzeit vor Gericht bestätigen werden, handelt es sich um ein Geschäftsmodell mit steigenden Erträgen und zugleich sinkendem Beraterrisiko – etwas, das nach dem ökonomischen Prinzip der Korrelation von Risiko und Zinssatz so eigentlich gar nicht existieren sollte…

Ich selbst habe mich daher aus dieser „Szene“ schon seit einigen Jahren zurückgezogen und versuche mit solider Forschungs- und Entwicklungsarbeit Lösungen zu erarbeiten, die für alle Interessensgruppen transparent und verstehbar sind, zu Win-Win-Situationen führen und deren wirtschaftlicher Mehrwert für alle Menschen zu so reichem Überfluss führen wird, dass die Geschäftsgepflogenheit emotionaler Manipulation von anderen im eigenen finanziellen Interesse mangels Notwendigkeit von selbst verschwinden wird.

Ich wünsche allen Leserinnen und Lesern ebenfalls einen lichtvollen,

erkenntnisreichen Lebensweg!

Mit herzlichen Grüßen

Franz Hörmann

[koo_toggle title=”WER BIN ICH” state=”closed”]

![]() Franz Hörmann, geboren 1960, Univ.-Prof. Mag. Dr.

Franz Hörmann, geboren 1960, Univ.-Prof. Mag. Dr.

Seit 1983 am Institut für Revisions-, Treuhand- und Rechnungswesen der Wirtschaftsuniversität Wien beschäftigt und seit 1997 gewerblich befugter Unternehmensberater.

- 1995-2015: korrespondierendes Mitglied des Fachsenats für Datenverarbeitung der österreichischen Kammer der Wirtschaftstreuhänder und

- 2001-2010: Gastprofessor am Institut für Wirtschaftsinformatik (Communications Engineering) der Universität Linz

- 2001-2010: Lektor an der FHW (Fachhochschule der Wirtschaftskammer Wien).

- 2001-2015: Prüfungskommissär im Rahmen der Wirtschaftsprüfer-Ausbildung der österreichischen Kammer der Wirtschaftstreuhänder

Trat mit dem Werk “Das Ende des Geldes” im Jahr 2011 erstmals als Kritiker des verzinsten Schuldgeldes in die Öffentlichkeit, entwickelte die neue Geldform “Informationsgeld” und bringt sie mit der OSBEEE eG als OSBEEE:Money auf den Markt.

Mitbegründer des “Interdisciplinary Research Institute for Systemic Sciences” (IRISS).

Franz Hörmann ist verheiratet und Vater zweier Kinder (Tochter Sophie, geb. 1996; Sohn Leonhard, geb. 1999).

KONTAKT PER E-MAIL MEINE WEBSEITE MEINE NEWSLETTER ABONNIEREN

[/koo_toggle]

P.S.:

Zum Thema „Bedingungsloses Grundeinkommen – Wandel in und aus der Gesellschaft“ wird am Mittwoch, 27.2.2019, 18:00 – 21:00 eine systemische Aufstellung in der „Rudolf Steiner Schule“, Endressstraße 100, 1230 Wien stattfinden

EVENT: Bedingungsloses Grundeinkommen

Die Veranstaltung wird von Peter Klein geleitet, ich werde ihm dabei assistieren. Ein kurzer Einführungsvortrag zum Thema wird von Helmo Pape gehalten werden. Ich freue mich darauf, Euch dort persönlich zu begegnen!

Nächste Aufstellungstermine zum Paradigmenwechsel

- Mi, 27.02.2019: „Bedingungsloses Grundeinkommen“

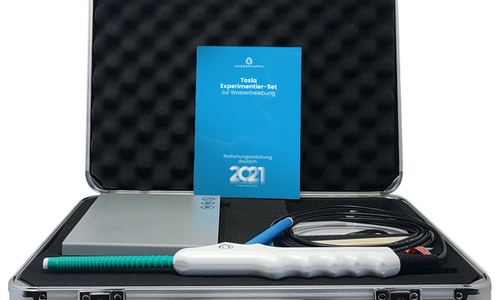

- 09.04.2019: „Freie Energie“

- 2. Quartal 2019: „Energiewende“

GAIA verfolgt vielen Themenbereichen das gleiche Ziel wie ich.

So haben wir im Dezember 2017 beschlossen, GAIA als Informationsplattform zu nutzen und eine Beitragsreihe einzubringen. Ich freue mich, durch GAIA und sein Netzwerk aktiv mit Lesern und Interessierten zu interagieren.